Srebrny jubileusz GPW

Trochę historii

Na stronie GPW znajduje się pięknie napisany rys historyczny giełdy papierów wartościowych z którego możemy dowiedzieć się, że obecna GPW wcale nie była pierwszą giełdą papierów wartościowych w naszym kraju:

„Pierwsza giełda papierów wartościowych w Polsce otwarta została w Warszawie 12 maja 1817 roku. Sesje odbywały się w godzinach 12.00 - 13.00. W XIX w. przedmiotem handlu na giełdzie warszawskiej były przede wszystkim weksle i obligacje. Handel akcjami rozwinął się na szerszą skalę w drugiej połowie XIX w. W latach między I a II wojną światową giełdy w Polsce działały na podstawie rozporządzenia Prezydenta o organizacji giełd. Oprócz giełdy warszawskiej istniały także giełdy papierów wartościowych w Katowicach, Krakowie, Lwowie, Łodzi, Poznaniu i Wilnie. Podstawowe znaczenie miała jednak giełda w Warszawie, na której koncentrowało się 90% obrotów. W 1938 r. na warszawskiej giełdzie notowano 130 papierów: obligacje (państwowe, bankowe, municypalne), listy zastawne oraz akcje. Z chwilą wybuchu II wojny światowej giełda w Warszawie została zamknięta.

Wprawdzie po roku 1945 podjęto próby reaktywowania działalności giełd w Polsce, jednak ich istnienie było nie do pogodzenia z narzuconym systemem gospodarki centralnie planowanej. We wrześniu 1989 r. nowy, niekomunistyczny rząd rozpoczął program zmiany ustroju i odbudowy gospodarki rynkowej. Głównym motorem zmian strukturalnych była prywatyzacja i rozwój rynku kapitałowego. W przeciwieństwie do doświadczeń innych krajów, gdzie prywatyzacja prowadzona była w ramach istniejącej już struktury instytucji finansowych, w Polsce - równocześnie z prywatyzacją - konieczne było stworzenie niezbędnej infrastruktury rynku kapitałowego. Pięćdziesięcioletnia przerwa w funkcjonowaniu polskiego rynku kapitałowego stworzyła sytuację pustki prawno - instytucjonalnej. Oznaczało to w praktyce brak doświadczeń i wiedzy fachowej, lecz również ogromne możliwości rozwoju. Rozważając kilka alternatywnych rozwiązań, zdecydowano się na bezpośrednie nawiązanie do wzorców zagranicznych rynków kapitałowych, a więc przeniesienie nowoczesnych rozwiązań regulacji prawnych i organizacyjnych. Obserwowana standaryzacja i globalizacja rynków kapitałowych na świecie nie stwarzała większych szans oryginalnym modelom krajowym. Zaletą takiego wyboru było zdecydowane przyspieszenie procesu i przyjęcie od razu rozwiązań docelowych.

Opracowanie szczegółowych procedur nowoczesnego obrotu giełdowego w okresie zaledwie kilku miesięcy było możliwe dzięki pomocy merytorycznej i finansowej Francji, a konkretnie Spółki Giełd Francuskich (Société de Bourses Françaises) i Centralnego Depozytu SICOVAM. Niezmiernie ważnym elementem powstającego rynku kapitałowego była regulacja prawna, którą należało opracować od początku. Pierwsza wersja projektu ustawy regulującej publiczny obrót papierami wartościowymi została opracowana w lipcu 1990 r. W dniu 22 marca 1991 r. Sejm uchwalił ustawę Prawo o publicznym obrocie papierami wartościowymi i funduszach powierniczych. Powstały w ten sposób podstawy prawne głównych instytucji rynku kapitałowego: domów maklerskich, giełdy, funduszy powierniczych, jak również Komisji Papierów Wartościowych jako organu administracji rządowej kontrolującego i promującego rynek papierów wartościowych. W odniesieniu do giełdy ustawa ta określiła, że instytucja ta powinna zapewniać:

- koncentrację podaży i popytu na papiery wartościowe dopuszczone do obrotu giełdowego w celu kształtowania powszechnego kursu

- bezpieczny i sprawny przebieg transakcji i rozliczeń

- upowszechnianie jednolitych informacji umożliwiających ocenę aktualnej wartości papierów wartościowych dopuszczonych do obrotu giełdowego

W niecały miesiąc po uchwaleniu przez Sejm Prawa o publicznym obrocie papierami wartościowymi i funduszach powierniczych, dnia 12 kwietnia 1991 r., Minister Przekształceń Własnościowych i Minister Finansów reprezentujący Skarb Państwa podpisali akt założycielski Giełdy Papierów Wartościowych w Warszawie. Cztery dni później, 16 kwietnia odbyła się pierwsza sesja giełdowa z udziałem 7 domów maklerskich, na której notowano akcje 5 spółek. Wpłynęło wówczas 112 zleceń kupna i sprzedaży, a łączny obrót giełdy wyniósł 1.990 zł (2 tys. US$).

Gmach GPW w Warszawie – fot.: https://web.facebook.com/GPW.WSE

Obecnie Giełda Papierów Wartościowych w Warszawie jest największą giełdą regionu Europy Środkowo-Wschodniej i organizuje obrót na jednym z najdynamiczniej rozwijających się rynków kapitałowych w Europie. GPW prowadzi rynek regulowany dla akcji oraz instrumentów pochodnych, a także alternatywny rynek akcji NewConnect dla spółek wzrostowych. GPW rozwija także Catalyst – rynek przeznaczony dla emitentów obligacji korporacyjnych i komunalnych oraz rynek energii.

Od 9 listopada 2010 r. GPW jest spółką publiczną notowaną na Giełdzie Papierów Wartościowych w Warszawie.”1

Wielkie marzenie garstki prawdziwych zapaleńców przerodziło się w spektakularny sukces

Na początku zawsze jest wielka wizja i wielkie marzenie. To właśnie ten początkowy zapał i wielkie marzenia ojców założycieli na czele z prof. Lesławem Pagą, Wiesławem Rozłuckim i prof. Mieczysławem Puławskim z którym miałem przyjemność mieć zajęcia na studiach, był podłożem dla wielkiego sukcesu naszej giełdy. Myślę, że nawet oni nie spodziewali się tego jak bardzo rozwinie się powołana przez nich do życia instytucja i że stanie się większa w kapitalizacji od giełd – wiedeńskiej, budapesztańskiej i praskiej razem wziętych a notowanych na niej będzie aż ponad 900 spółek o łącznej kapitalizacji bliskiej biliona złotych!

GPW była europejskim liderem pod względem liczby debiutujących spółek w 2011 roku a wielokrotnie zajmowała również pierwsze miejsce w kwartalnych rankingach.

Źródło: www.gpw.pl

Podczas pierwszej sesji notowanych było zaledwie 5 spółek: Tonsil, Próchnik, Krosno, Kable i Exbud. Tylko jedna z nich pozostała na GPW do dziś – Próchnik. Na koniec tamtego roku liczba ta wzrosła do 9. Dynamika zainteresowania się giełdą była na tyle duża, że po dwóch latach spółek było już ponad 2 razy więcej, a po czterech latach ponad 7 razy więcej niż w 1991 roku.

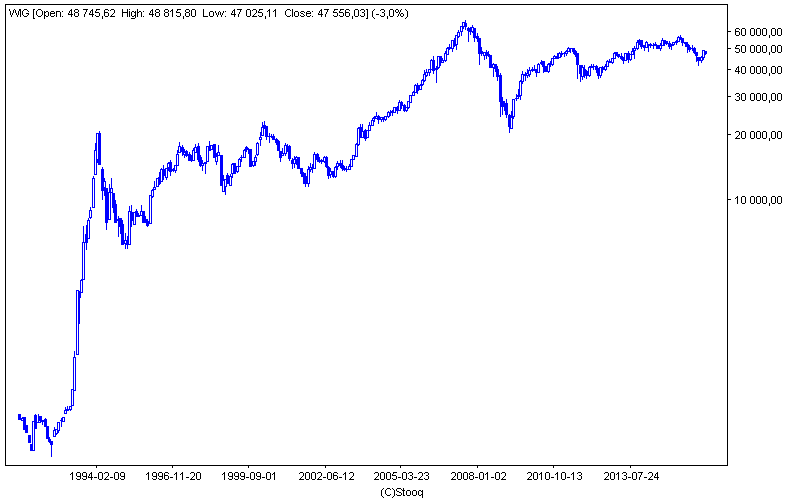

Od momentu swojego powstania Warszawski Indeks Giełdowy (WIG) zyskał spektakularne 4900% - tak to nie pomyłka J cztery tysiące, dziewięćset procent czyli inwestor, który zainwestowałby w niego 10 000 zł 25 lat temu miałby dzisiaj na koncie okrągłe pół miliona złotych. Oczywiście jest to założenie czysto teoretyczne, gdyż nie było wtedy instrumentu aby dokonać takowej inwestycji a ciężko sobie wyobrazić aby ktoś był na tyle zdeterminowany aby idealnie powielać skład całego WIG-u w swoim portfelu przez ostatnie ćwierćwiecze J Pomimo wszystko, tak gigantyczny zwrot jest dowodem na to, że inwestowanie długoterminowe zdecydowanie ma sens. Inwestorzy, który podczas bessy nie zniechęcają się przejściowymi załamaniami i nie rezygnują ze swojego wieloletniego planu, zostają godziwie wynagradzani.

Wykres indeksu WIG od początku swojego istnienia (1991 rok):

źródło: www.stooq.pl

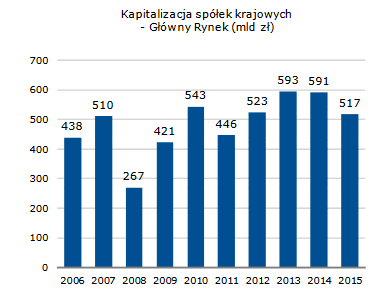

Na początku czyli w 1991 roku, kapitalizacja spółek notowanych na GPW wynosiła 161 mln zł – na koniec 2015 roku łączna wartość samych krajowych spółek wyniosła 517 mld zł. Obecnie (stan na 07.04.2016) wynosi 527 mld zł a jeśli dodać do tego spółki zagraniczne notowane na GPW, to łączna kapitalizacja wynosi 973 mld zł. Był taki moment w 2007 roku, kiedy ta łączna kapitalizacja przekroczyła bilion złotych a obecnie jesteśmy już bardzo blisko na powtórzenie tego osiągnięcia.

Kapitalizacja spółek notowanych na GPW - stan na 08.04.2016:

Źródło: prezentacja inwestorska spółki

Źródło: prezentacja inwestorska spółki

GPW dzisiaj

Wybierz się w wirtualny tour po GPW, opracowany przez Strefę Inwestorów:

Misja GPW:

źródło: prezentacja inwestorska spółki

Giełda papierów wartościowych to wcale nie jest kasyno, do którego nieopatrznie porównał ją kiedyś prezes NBP – Marek Belka, co ostatnio nawet publicznie odwołał. Przede wszystkim rolą tej instytucji jest wspieranie rozwoju gospodarczego kraju, poprzez zapewnianie przedsiębiorstwom najtańszego finansowania (o wiele tańszego niż kredyt bankowy czy emisje obligacji). Dodatkowym, a bardzo pomijanym aspektem jaki daje firmom giełda po ich zalistowaniu, to dodatkowy, darmowy marketing – o spółce dowiaduje się szersza publiczność i to nie tylko ta związana z rynkiem kapitałowym. Obecność na GPW jest traktowana jako prestiż i wzmacnia znacząco wizerunek oraz pozycje negocjacyjną spółek.

Daleko nam jeszcze do kultury krajów, gdzie rynek kapitałowy istnieje od dwustu lat, jak USA czy Wielka Brytania, gdzie WZA (Walne Zgromadzenia Akcjonariuszy) przyciągają często nawet kilkadziesiąt tysięcy inwestorów, jak to ma miejsce w przypadku Berkshire Hathaway słynnego Warrena Buffetta. W ten sposób buduje się liczną i bardzo lojalną społeczność, będącą najlepszym i najskuteczniejszym nośnikiem reklamy oraz skłonną nie tylko do inwestowania w akcje danego przedsiębiorstwa ale również do zakupów jego produktów i usług. Osobiście uważam, że ten marketingowy aspekt, płynący z obecności na GPW jest wciąż bardzo niedoceniany i poza kilkoma pozytywnymi przykładami, praktycznie niewykorzystywany. Jest zatem na tym polu jeszcze sporo do poprawy, a za kilkanaście, kilkadziesiąt lat być może walne zgromadzenia naszych najlepszych spółek będą przypominać te z Omaha (poniżej zdjęcia z corocznego spotkania akcjonariuszy Berkshire Hathaway).

„Zdobyczą minionego ćwierćwiecza jest konsekwentne wzmacnianie fundamentów rynku kapitałowego w Polsce, wyzwaniem następnego - dostosowanie Giełdy do dynamicznych zmian otoczenia biznesowego w szerokiej, wieloletniej perspektywie”.

Prof. Małgorzata Zaleska – prezes GPW

Prezes GPW - prof. Małgorzata Zaleska. źródło: www.gpw.pl

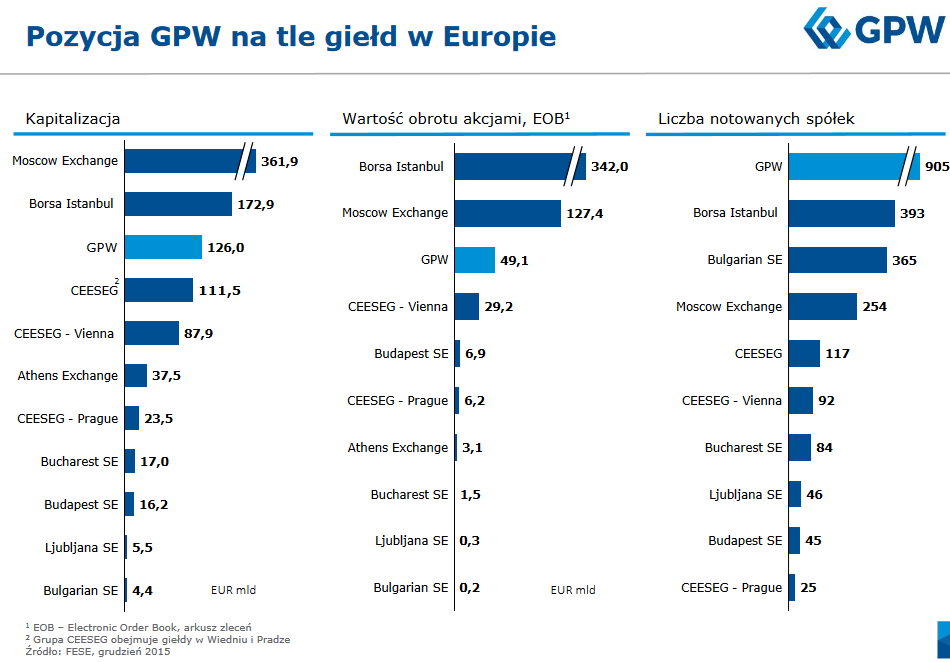

A teraz kilka faktów i statystyk dotyczących naszej GPW – są powody do dumy! 🙂

Nasza giełda imponująco prezentuje się na tle konkurencji w regionie – pod względem liczby notowanych spółek jesteśmy zdecydowanym liderem, natomiast pod względem kapitalizacji wyprzedzają nas jedynie giełdy w Moskwie i Istanbule.

Źródło: prezentacja inwestorska spółki

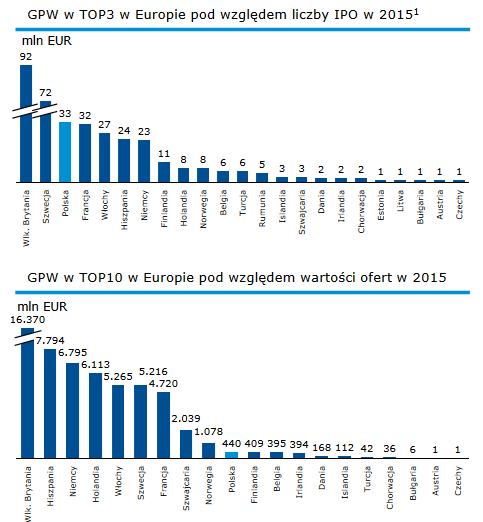

W dość ciężkim przecież dla naszego rynku 2015 roku GPW znalazła się po raz kolejny na europejskim podium pod względem liczby debiutów!

Źródło: prezentacja inwestorska spółki

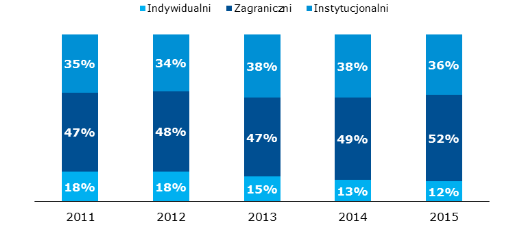

Aż 52% obrotu na GPW w 2015 roku stanowili inwestorzy zagraniczni (trzeba o nich dbać).

Źródło: sprawozdanie zarządu spółki za 2015 rok

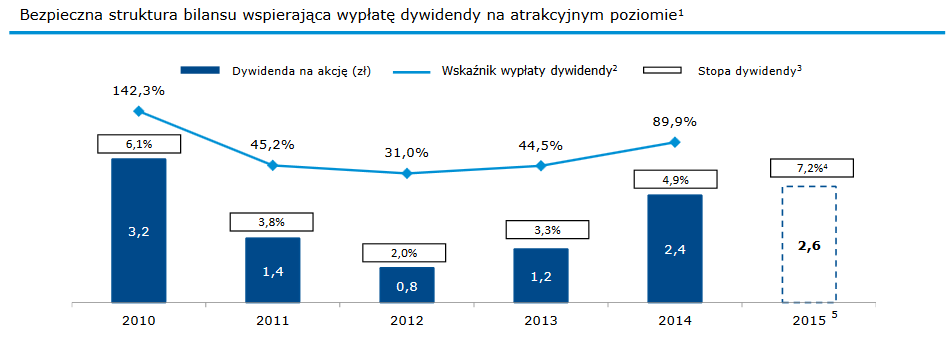

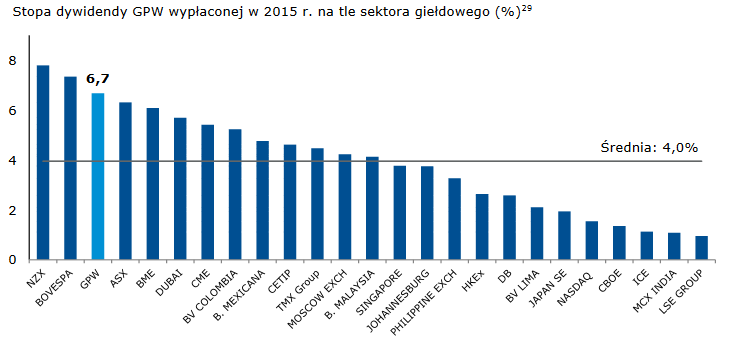

GPW płaci sowite dywidendy swoim inwestorom

Źródło: prezentacja inwestorska spółki

Źródło: Bloomberg

DYWIDENDA to część lub całość zysku rocznego, którym spółka dzieli się ze swoimi akcjonariuszami (udziałowcami).

Więcej o dywidendach będziemy pisali i mówili wraz z zaprzyjaźnionym blogerem ekonomicznym – Maćkiem Samcikiem, autorem bloga „Subiektywnie o finansach” w ramach akcji „Dywidenda jak w banku czyli o długoterminowym inwestowaniu oszczędności”.

Cykl będzie składał się z 16 artykułów, 3 video na Youtubie, 3 webinarów oraz naszej wspólnej obecności na konferencji „Wall Street #20, organizowanej przez Stowarzyszenie Inwestorów Indywidualnych w Karpaczu w dniach 03-05.06.2016.

Partnerami naszej akcji są GPW, Bossa.pl, BPH TFI oraz Stowarzyszenie Inwestorów Indywidualnych.

Mamy z Maćkiem dla Was specjalną niespodziankę - udało nam się wynegocjować dla Was z naszym partnerem - domem maklerskim BOŚ (Bossa.pl) zniżkę na prowizje maklerskie - każdy kto skorzysta z promocji "Długoterminowe inwestowanie" i założy rachunek maklerski u nich będzie płacił najniższą stawkę na rynku wysokości 0,18%. (NA WSZYSTKIE TRANSAKCJE O ŁĄCZNEJ WARTOŚCI DO 100 000 ZŁ). Oferta tylko dla nowych KLientów Bossa.pl - zapoznaj się koniecznie z regulaminem promocji <link>. Aby założyć sobie tam konto i korzystać z tej wyjątkowej oferty należy wejść w poniższy link afiliacyjny:

OTWÓRZ KONTO W BOSSA.PL I KORZYSTAJ Z PROMOCJI 0,18% <LINK>

Jeśli chciałbyś dowiedzieć się na czym polega inwestowanie w spółki dywidendowe, takie jak np. GPW S.A., to zapisz się na darmowy newsletter i otrzymuj od nas powiadomienia o kolejnych artykułach i innych naszych aktywnościach związanych z akcją „Dywidenda jak w banku”. Na powitanie zgarniesz e-booka o inwestowaniu w spółki dywidendowe, który stanowi kompendium wiedzy w tym temacie i będzie doskonałym wstępem do dalszych rozważań. Później w każdej chwili będziesz mógł wypisać się z newslettera a my zapewniamy Cię, że Twój adres e-mail nie będzie udostępniony nikomu poza partnerami naszej akcji, dzięki którym ten cykl mógł dla Was powstać 🙂

Aby zapisać się na nasz darmowy newsletter i otrzymać e-booka o inwestowaniu dywidendowym jako powitalny bonus, należy wypełnić krótki formularz poniżej.

Wejdź na stronę: www.dywidendajakwbanku.pl<<LINK>>

Tam zamieścilismy wszystkie materiały z I odsłony naszej akcji - 16 artykułów, 4 nagrania video i 3 webinary!

Zapisz się tam na darmowy newsletter naszej akcji - zero spamu, tylko matriały dotyczące naszej akcji i informacje od naszego partnera - BPH TFI.

Jest tam również już dostępne video z naszego ostatniego webinaru, wprowadzającego do II odsłony akcji.

Kolejny wpis ukaże się na blogu „Subiektywnie o finansach” Maćka Samcika – zapisz się na darmowy newsletter aby uzyskać powiadomienie w dniu publikacji i później być z nami na bieżąco

Cykl „Dywidenda jak w banku czyli o długoterminowym inwestowaniu oszczędności” jest częścią akcji Stowarzyszenia Inwestorów Indywidualnych „OSZCZĘDZAJ NA EMERYTURĘ”.

1 źródło: https://www.gpw.pl/historia

Z inwestorskim pozdrowieniem,

Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44