Projprzem - analiza spółki

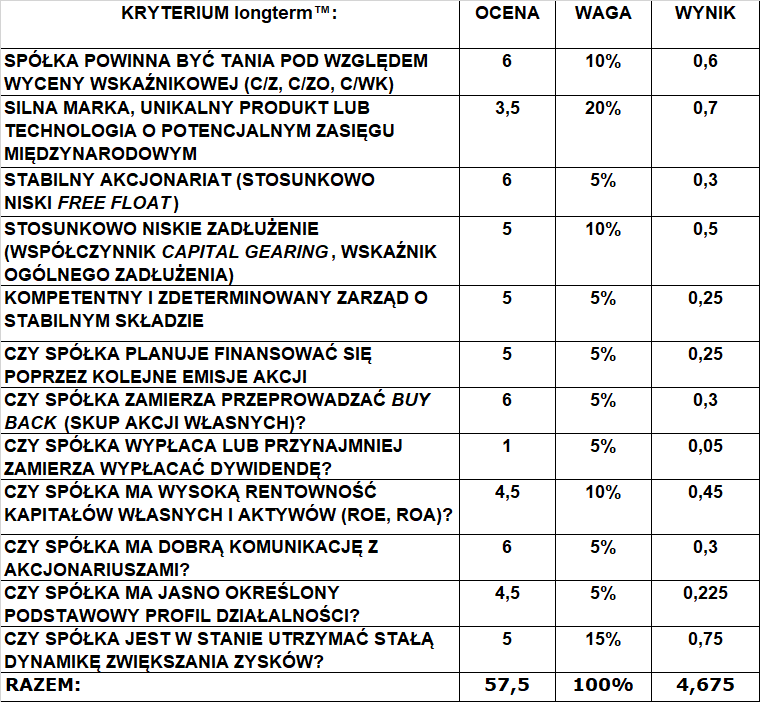

1) SPÓŁKA POWINNA BYĆ TANIA POD WZGLĘDEM WYCENY WSKAŹNIKOWEJ (C/Z, C/WK, C/ZO).

Na dzień dzisiejszy (11.04.2018 r.) wskaźniki wyglądały następująco:

C/Z: 8,83 (średnia WIG: 15,11)

C/WK: 0,94 (średnia WIG: 1,09)

C/ZO: 6,38 (średnia WIG: 10,72)

Jedna z tańszych spółek pod względem wyceny wskaźnikowej w skali całej GPW i za to najwyższa z możliwych ocen.

Ocena (w skali 1-6): 6

2) SILNA MARKA, UNIKALNY PRODUKT LUB TECHNOLOGIA O POTENCJALNYM ZASIĘGU MIĘDZYNARODOWYM

Nie jest to zbyt rozpoznawalna marka a na rynku niemieckim spółka musi zasłaniać się niemiecko brzmiocą nazwą Promstahl. Aczkolwiek u naszych zachodnich sąsiadów wyrobiła sobie pozycję numer 2 jeśli chodzi o systemy przeładunkowe ustępując tylko Hermanowi.

Ocena (w skali 1-6): 3,5

3) STABILNY AKCJONARIAT (STOSUNKOWO NISKIFREE FLOAT)

GK Immobile jest większościowym, stabilnym akcjonaruszem z 65,73% udziałów a free float wynosi 34,27%, co pozwala na uzyskanie wysokiej oceny. Niewielki 1,3% pakiet posiada TFI Aviva

Ocena (w skali 1-6): 6

4) STOSUNKOWO NISKIE ZADŁUŻENIE (WSPÓŁCZYNNIKCAPITAL GEARING, WSKAŹNIK OGÓLNEGO ZADŁUŻENIA)

Wskaźnik Ogólnego Zadłużenia na poziomie 45,64% jest optymalny, a zarazem nieco niższy niż średnia dla spółek z indeksu WIG = 51,12%

Współczynnik Capital Gearing jest również poprawny i wynosi 84% wobec średniej dla całego WIG-u wynoszącej 102%.

Ocena (w skali 1-6): 5

5) KOMPETENTNY I ZDETERMINOWANY ZARZĄD O STABILNYM SKŁADZIE

Pan Piotr Szczeblewski jest osobą bardzo kompetentną i zaangażowaną w prowadzony przez siebie biznes. Z firmą związany jest od 13 lat kiedy to rozpoczął pracę jako Project Menager w Makrum.

Ocena (w skali 1-6): 5

6) CZY SPÓŁKA PLANUJE FINANSOWAĆ SIĘ POPRZEZ KOLEJNE EMISJE AKCJI?

Nie, nie ma zamiaru wykonywać tego typu operacji.

Ocena (w skali 1-6): 5

7) CZY SPÓŁKA ZAMIERZA PRZEPROWADZIĆ SKUP AKCJI WŁASNYCH (BUY BACK)?

Spółka nie planuje skupu akcji własnych i nie posiada akcji własnych.

Ocena (w skali 1-6): 6

8) CZY SPÓŁKA WYPŁACA LUB PRZYNAJMNIEJ ZAMIERZA WYPŁACAĆ DYWIDENDĘ?

Nie wypłaca dywidendy, gdyż ma ambitne plany rozwoju i potrzebuje na to dużo kapitału.

Ocena (w skali 1-6): 1

9) CZY SPÓŁKA MA WYSOKĄ RENTOWNOŚĆ KAPITAŁÓW WŁASNYCH I AKTYWÓW (ROE I ROA)?

Na dzień 11.04.2018 wskaźniki są na następującym poziomie:

ROE: 11,57% (średnia WIG: 8,22%)

ROA: 6,19% (średnia WIG: 3,88%)

Rentowności są wyrażnie powyżej średnich dla poskiej giełdy, choć oczywiście mogłbyby być wyższe.

Ocena (w skali 1-6): 4,5

10) CZY SPÓŁKA MA DOBRĄ KOMUNIKACJĘ Z AKCJONARIUSZAMI?

Relacje inwestorskie są prowadzone wzorowo, co niejako narzucił nowy właściciel czyli GK Immobile słynąca z doskonałej komunikacji z akcjonariuszami. Obecność na konferencjach dla inwestorów indywidualnych takich jak "KsiążęcaStreet3" ale i prezentacje wynikowe na kanale "InwestorzyTV" powodują, że przekaz jest bardzo transparentny.

Ocena (w skali 1-6): 6

11) CZY SPÓŁKA MA JASNO OKREŚLONY PROFIL PODSTAWOWEJ DZIAŁALNOŚCI?

Niby są aż 4 segmenty działalności - systemy przeładunkowe, parkingi mobilne "Modulo", budownictwo przemysłowe i produkcja kruszarek przez Makrum, ale jednak wszystkie są ze sobą komplementarne - oprócz budownictwa są to działalności, które zaliczają się do produktów przemysłowych, natomiast segment budownictwa przemysłowe, to niewielkie projekty do 30 mln zł na kontrakt i są to najczęściej magazyny w których od razu firma montuje też swoje systemy przeładunkowe.

Ocena (w skali 1-6): 4,5

12) CZY SPÓŁKA JEST W STANIE UTRZYMAĆ STAŁĄ DYNAMIKĘ ZWIĘKSZANIA ZYSKÓW?

Zarząd spółki przedstawił strategię do 2022 roku, wedle której planuje zwiększyć z budownictwa przemysłowego z 37 mln zł w zeszłym toku do aż 200 mln zł za 4 lata. Jeśli chodzi o systemy przeładunkowe, to prognozowany jest wzrost przychodów z 98 mln zł do 155 mln zł, co stanowi 58%, natomiast sprzedaż parkingów ma podskoczyć z zaledwie 1,5 mln zł w 2017 roku do aż 48 mln zł w 2022 roku. Jeśli te optymistczne założenia zostaną spełnione to łączne przychody spółki w tych trzech segmentach ulegną za 4 lata potrojeniu.

Ocena (w skali 1-6): 5

PODUMOWANIE I OCENA KOŃCOWA:

Projprzem to w tej chwili bardzo tania spółka, posiadająca większościowego, stabilnego właściciela, który wdrożył w niej swoją kulturę korporacyjną oraz obdarował wzorowymi relacjami inwestorskimi. Zadłużenie jest pod kontrolą a rentowności na zadowalających poziomach, natomiast minusem jest brak dywidendy. Jest to właściwie jedyny poważny mankament spółki, bo oprócz marki własnej, za każde kryterium otrzymała przynajmniej ocenę 4,5. Łączna ocena, biorąca pod uwagę wagi poszczególnych kryteriów wyniosła 4,675, co należy traktować jako szkolną 4+.

POZOSTAŁE ponad 100 ANALIZ POLSKICH i ZAGRANICZNYCH SPÓŁEK MOŻNA ZNALEŹĆ W ZAKŁADCE "ANALIZY SPÓŁEK"

https://longterm.pl/Analizy-Spolek.html

Dane finansowe i wskaźnik AF aktualne na dzień 11.04.2018 - źródło: www.topstock.pl

Z inwestorskim pozdrowieniem,

Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całości kapitalu!