Podsumowanie portfela SPT w 2016 roku

W 2016 roku w ramach publicznego portfela SPT, aż dziw bierze, przewinęło się tylko 7 pozycji przez 52 tygodnie.

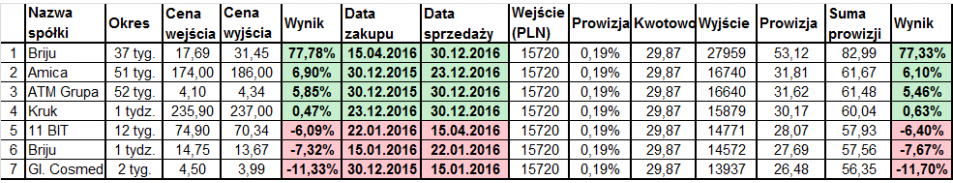

Poniżej wyniki każdej zawartej transakcji w 2015 roku od tej najlepszej do najgorszej (kliknij aby powiększyć):

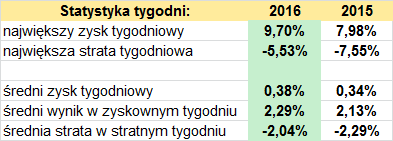

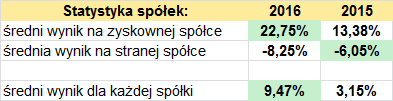

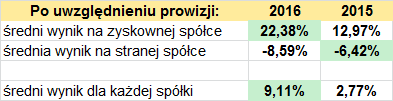

STATYSTYKI PORTFELA:

Średni wynik na zyskownej transakcji: 22,75%

Średnia wynik na stratnej transakcji: -8,25%

Średni wynik dla każdej transakcji (wszystkich 7): 9,47%

RR (Risk/Reward ratio) czyli stosunek zysku/straty = 2,76

Skuteczność wejść (ile okazało się zyskownych): 4/7 57,14%

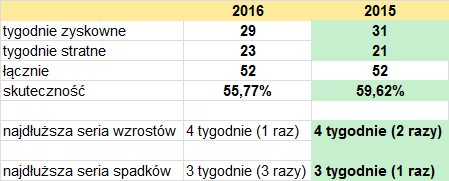

Ilość zyskownych tygodni w stosunku do wszystkich: 29/52 55,8%

Najdłuższa seria wzrostowych tygodni: 4

Najdłuższa seria spadowych tygodni: 3 (trzykrotnie)

Najwyższy zysk tygodniowy: 9,70%

Najwyższa strata tygodniowa: -5,53 (nie stosuje SL)

Średni zysk w tygodniu zyskownym: 2,29%

Średnia strata w tygodniu stratnym: -2,04%

Średni zysk tygodniowy: 0,38%

Średnia ilość tygodni spółki w portfelu: 22

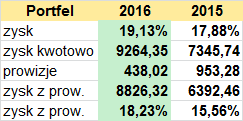

KAPITAŁ NA POCZĄTKU (04.01.2016): 48429,31 ZŁ

KAPITAŁ NA KONIEC ROKU (30.12.2016): 57693,66 ZŁ

ZYSK BEZ PROWIZJI: 9264,35 ZŁ

PROWIZJE (OD WSZYSTKICH TRANSAKCJI KUPNA I SPRZEDAŻY): 438,02 ZŁ

ZYSK PO ODJĘCIU PROWIZJI: 8826,32 ZŁ

CAŁKOWITY ZYSK PORTFELA: 19,13%

CAŁKOWITY ZYSK PORTFELA PO UWZGLĘDNIENIU PROWIZJI (0,39% OD TRANSKACJI KUPNA I SPRZEDAŻY): 18,23%

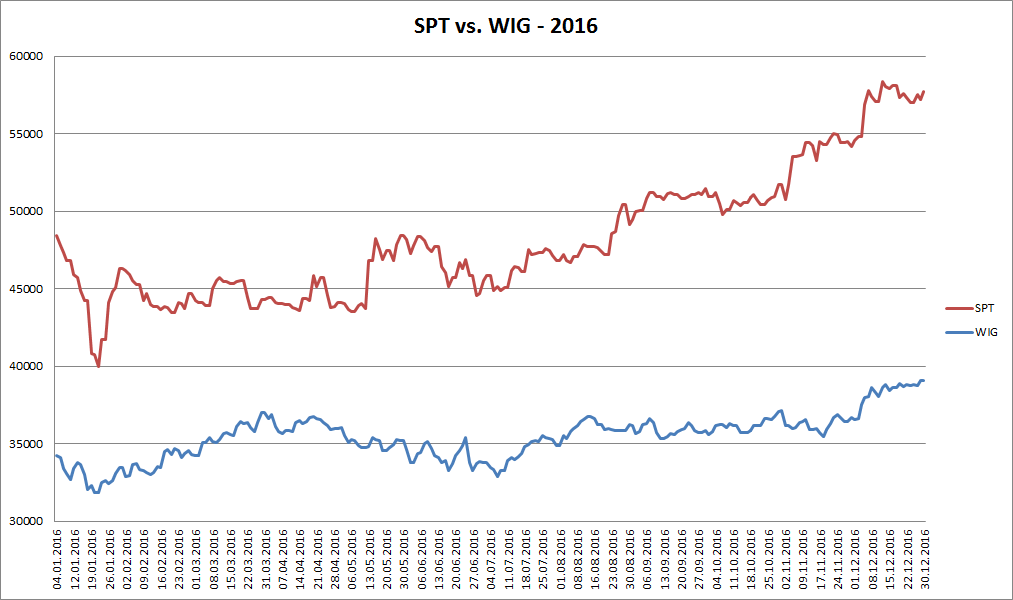

PORÓWNANIE PERFORMANCU PORTFELA SPT I INDEKSU WIG W 2016 ROKU

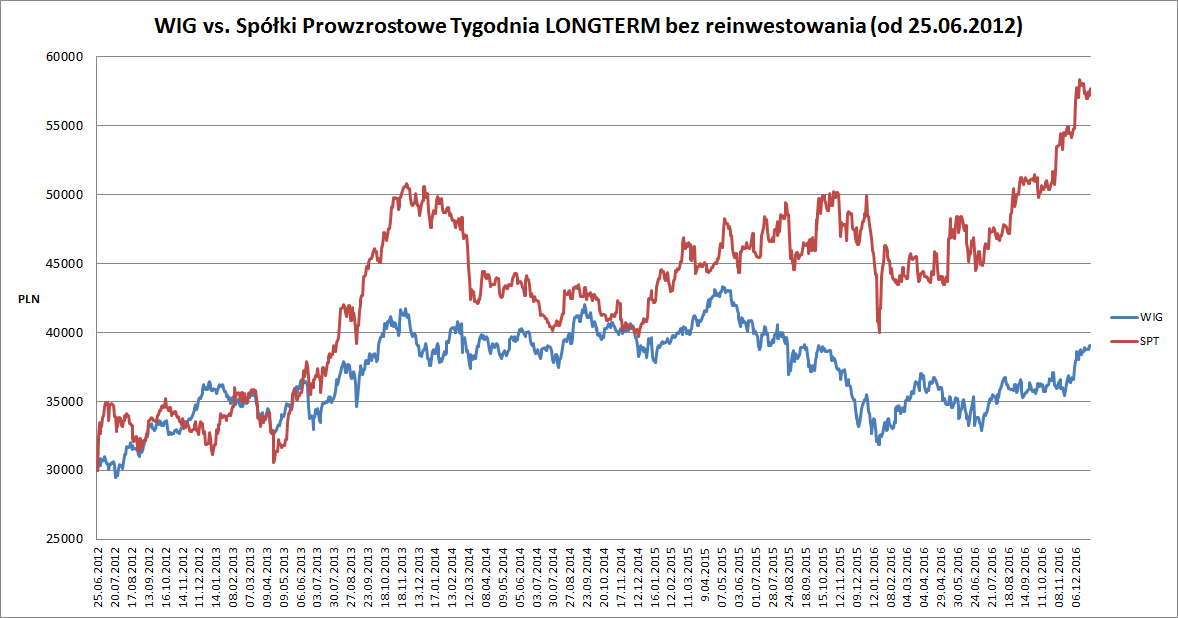

WYRES PERFORMANCU PORTFELA SPT OD POCZĄTKU ISTNIENIA 22.06.2012 W PORÓWNANIU Z INDEKSEM WIG (kliknij aby powiększyć):

PODSUMOWANIE:

Jestem zadowolony z perfomancu portfela, bo 18-to procentowy zysk po odjęciu prowizji jest lepszy od wyniku WIG w 2016, który wyniósł 11,4% - udało się, jak to się mówi, pobić benczmark 😀

Potwierdziła się stara zasada mówiąca, żeby pozwalać zyskom rosnąć - właściwie jedna bardzo udana pozycja - Briju, wypracowała cały wynik roczny portfela. Bez tego jednego świetnego trafienia, które śmiało można nazwać home runem, wynik byłby bardzo słaby. Z kolei wielkim błędem było obcięcie straty na 11 bit studios, które później zyskało ponad 100% - szkoda, ale ten portfel rządzi się swoimi prawami i jest to strategia czysto spekulacyjna (w odróżnieniu do długoterminowej w której trzymam spółki nawet kilka lat). W tym portfelu SPT stosujemy bardzo prostą, antyczną zasadę "tnij straty szybko, pozwój zyskom rosnąć" bez względu na konsekwencje - statystycznie ma to nas uchronić przed kłopotami i sprawić że performance w długim terminie będzie zadawalający. Na pocieszenie pozostaje fakt, że cięcie strat na Kruku i Globalu okazały się słuszne, bo później pogłębiały one jeszcze swoje korekty i obniżyłyby performance portfela.

Generalnie jestem zadowolony, aczkolwiek zdaję sobie sprawę, że portfel przeistoczył się w średnioterminowy, bo średni czas znajdywania się spółki w portfelu wzrósł do 22 tygodni (w porównaniu z 7 w 2015)! Muszę to zmienić, nawet kosztem większego kosztu prowizji, bo przecież w ubiegłym roku okazji było co niemiara, jak choćby głośny wzrost JSW o 700%. Jeśli nazwa brzmi spółki prowzrostowe to nie mogą to być przecież muły, kiszące się tygodniami w miejscu 😀 Wprowadzę zatem większą dynamikę i będę bardziej ryzykował - zobaczymy co z tego wyjdzie.

Kolejne odcinki cyklu SPÓŁKI PROWZROSTOWE TYGODNIA można znaleźć tutaj <LINK> - co weekend publikuje aktualny skład portfela:

OBSERWUJ PORTFEL SPÓŁEK PROWZROSTOWYCH TYGODNIA <<LINK>>.

Na koniec trochę porównań z poprzednim rokiem:

Z inwestorskim pozdrowieniem,

Albert „Longterm” Rokicki

Twój Niezależny Analityk Rynków Finansowych

Email: kontakt@longterm.pl

Kanał Youtube: www.youtube.com/user/alrokas

Fanpage na Facebooku: www.facebook.com/longtermblog

Twitter: https://twitter.com/Longterm44

Treści przedstawione w powyższej publikacji są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Autor nie ponosi odpowiedzialności za decyzje podjęte na podstawie niniejszych treści, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszych treści. Inwestowanie na giełdzie przy braku odpowiedniej wiedzy i doświadczenia wiąże się z ryzykiem utraty nawet całego kapitału!